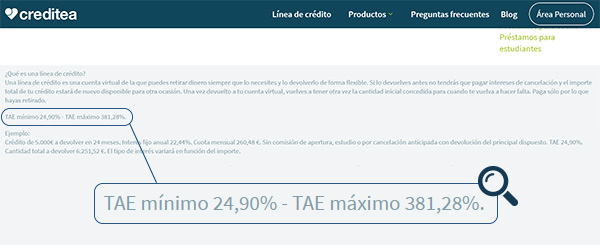

Un estudio de OCU advierte que a pesar de las reiteradas sentencias contra los intereses usurarios estos no han desaparecido. Al contrario, se ha incrementado la oferta, ahora para importe más elevados, lo que los hace todavía más peligrosos, ya que, en algún caso, tienen una Tasa Anual Efectiva (TAE) del 380% anual.

La Organización advierte que, con el señuelo de obtener un crédito de forma inmediata, casi sin requisitos, muchas personas, con una necesidad de dinero urgente, acaban contratando los llamados créditos rápidos que esconden detrás de esa aparente facilidad unos intereses desorbitados y claramente usurarios.

OCU señala que, hasta ahora, los intereses usurarios se centraban en créditos de muy pequeños importes, los conocidos como “microcréditos” cuyo importe no solía superar los 600 €, a devolver en plazos muy cortos y ofrecidos principalmente a través de Internet.

Sin embargo, OCU denuncia que ahora muchas empresas se han lanzado a ofrecer préstamos de mayores importes (hasta 5.000 euros) y a devolver en plazos más largos (hasta cuatro años). Siguen siendo créditos de rápida concesión, pero suelen exigir algún requisito adicional, principalmente contar con algún tipo de ingresos.

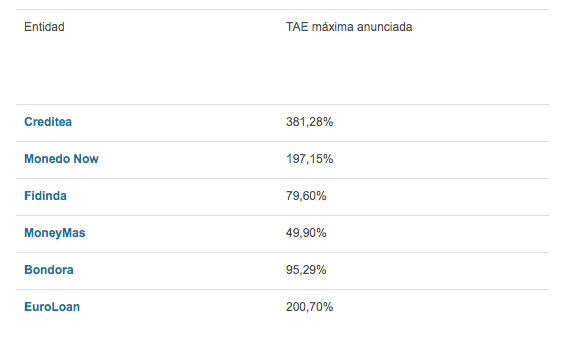

Estos son solo algunos ejemplos de intereses usurarios muy por encima del límite del 20% que establecen algunas sentencias judiciales.

OCU advierte del peligro que supone este tipo de financiación, a unos intereses exorbitantes y claramente usurarios, que son el camino más directo al sobreendeudamiento de las familias en situación de vulnerabilidad económica. Una situación que por desgracia atraviesan más familias como consecuencia de la crisis económica provocada por el Covid19.

OCU denuncia que las entidades que ofrecen estos créditos ignoran las diferentes sentencias, como la más reciente, del Tribunal Supremo, de marzo de 2020, que considera usurario un interés del 27,24% TAE de una tarjeta de crédito de Wizink. En la misma el Tribunal consideraba que, para saber si un tipo de interés es abusivo, debe compararse con el tipo medio de interés de las operaciones de crédito mediante tarjetas de crédito y revolving de las estadísticas del Banco de España, que en estos momentos se sitúa alrededor del 20%.

Tras esta sentencia, muchos emisores de tarjetas han rebajado los tipos de interés situándolos en torno a ese 20% TAE, pero no ha ocurrido lo mismo con las entidades de crédito que hacen caso omiso de la sentencia, y siguen ofreciendo abiertamente préstamos a intereses abusivos y, lo que es peor, ampliando el importe y los plazos, lo que convierte en más peligrosos esos créditos para los consumidores.

Y esto sin duda ocurre porque todavía hoy,- apuntan desde la OCU- las personas consumidoras siguen teniendo que acudir a los tribunales, si quieren conseguir que se declare abusivo el interés que están pagando, ya que no hay una normativa que fije porcentajes o parámetros concretos para determinar a partir de qué tipo de interés debe considerarse que una operación de crédito tiene carácter usurario. La sentencia del Supremo, en este sentido y a juicio de OCU se quedó corta.

Para OCU estas ofertas demuestran que los actuales mecanismos para limitar los intereses usurarios resultan totalmente ineficaces, y por ello pide que se establezcan por ley límites claros para saber cuándo un interés es usurario, como existen en otros países como Italia desde 2011. «Una limitación que es necesaria y urgente por la difícil situación económica en la que se encuentran muchas familias», advierten desde la organización de consumo.

Mientras tanto OCU puso su marcha su campaña #StopUsura para luchar contra los intereses abusivos y liberar a consumidores atrapados en créditos o tarjetas con intereses usurarios. La Organización pone a disposición de todas personas afectadas el teléfono gratuito 900 907 461 en el que podrán recibir información sobre la manera más adecuada de actuar para evitar el abuso de los créditos usurarios.